Блог компании Mozgovik |Мой Рюкзак #29: Тучи сгущаются или пора забирать фишки со стола?

- 19 октября 2023, 22:50

- |

Сейчас спекуляции, акцент в которых ставится не на то, какой актив выбрать, а на то, сколько за него заплатит сосед, не считаются ни незаконными, ни аморальными, ни антигосударственными действиями. Но мы с Чарли не желаем играть в такую игру. Мы ничего не приносим на вечеринку, так с чего нам забирать что-нибудь себе? © Уоррен Баффет

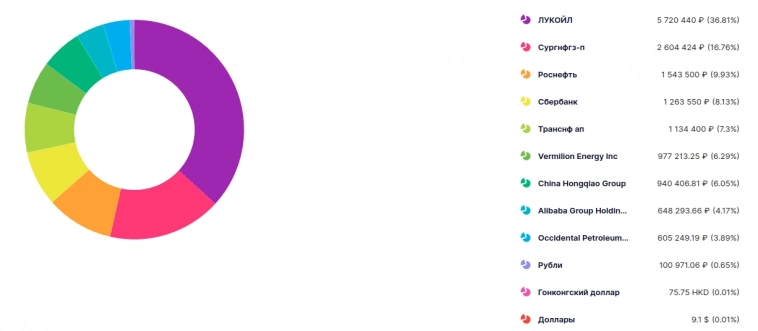

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделок сегодня нет — просто посещают мысли забрать часть фишек со стола (жду всех в комментариях!) Прошлый пост:

Мой Рюкзак #28: Нефть всему Голова (без плечей)

Было 15,5 млн рублей на 22.09.23

Стало 17,1 млн рублей на 19.10.23

( Читать дальше )

- комментировать

- 3.2К | ★2

- Комментарии ( 64 )

Блог компании Mozgovik |Транснефть: отчетность за 9 месяцев по РСБУ радует акционеров, но есть один нюанс

- 18 октября 2023, 11:21

- |

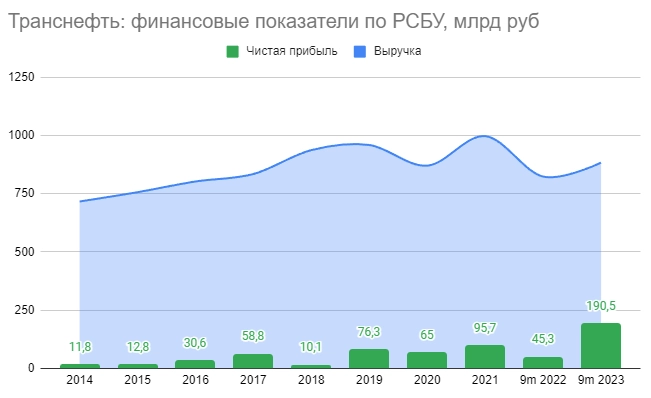

Транснефть отчиталась по РСБУ — информации не так много (надо ждать МСФО), но хоть что-то можно сопоставить

Прибыль за 9 месяцев вышла на рекорд!

Не спешите радоваться — основной вклад внесли сальдо “прочих доходов и расходов”

( Читать дальше )

Блог компании Mozgovik |Дивидендная спекуляция в АЛРОСе: лучше пройти мимо

- 17 октября 2023, 14:59

- |

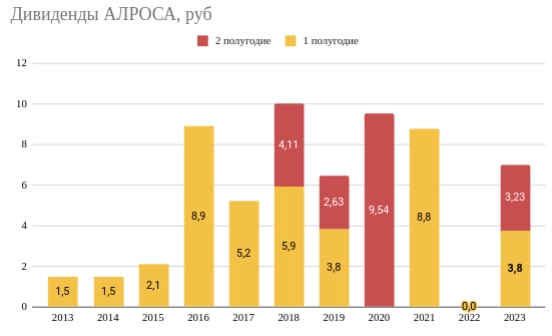

Сегодня отсекается с дивидендами АЛРОСА — завтра акция уже будет торговаться без дивидендов.

Дивиденды небольшие — 3,77 рубля (4,9%), выплата за 1 полугодие 2023 года. Выплата за второе полугодие 2023 года туманно (в теории должно быть лучше из-за роста курса доллара), но:

“Алмазодобывающая компания «Алроса» по запросу индийского Совета по поддержке экспорта драгоценных камней и ювелирных изделий (GJEPC) приостановила распределение необработанных алмазов на сентябрь и октябрь из-за низкого спроса”

Прогноз на вторую половину года с учетом этих ограничений невысокий + есть навес в виде нового налога на экспорт в зависимости от курса (7% от выручки)

История закрытий дивидендных гэпов следующая (пока считаю на глаз, дописываю программку чтобы считала автоматом)

( Читать дальше )

Блог компании Mozgovik |НОВАТЭК: операционный отчет за 3 квартал - настало время строить трубы в Мурманск вместо Газпрома?

- 12 октября 2023, 16:49

- |

Графически выглядит следующим образом — по добыче газа вышли на плато уже давно

( Читать дальше )

Блог компании Mozgovik |Дивидендная спекуляция в Татнефти

- 10 октября 2023, 16:56

- |

Сегодня отсекается с дивидендами Татнефть, последний день.

Дивиденды небольшие — 27,5 рублей (4,2% ДД) т.к. это выплаты за 1 полугодие. Но за 3 и 4 квартал будут с высокой вероятностью в 1,5 раза больше (график дивидендов вижу таким по сегодняшним ценам на нефть и доллар)

Можно ли на этом спекульнуть сегодня? Давайте быстро разберемся.

Ранее делал пост про Сургутнефтегаз — там получилось весьма удачно:

Дивидендная спекуляция в Сургутнефтегазе длиной в несколько дней

( Читать дальше )

Блог компании Mozgovik |АЛРОСА все еще прибыльна в августе, но впереди заморозка продаж и убытки?

- 06 октября 2023, 20:43

- |

Продолжаем следить за АЛРОСой исходя из косвенных данных (росстат, таможни стран импортеров алмазов).

Впереди приостановка продаж, писал об этом тут

https://smart-lab.ru/company/mozgovik/blog/942861.php

Вернемся к выручке. Рекорд в августе — выручили почти 35 млрд рублей перед эмбарго по алмазам от Индии

Правда если смотреть в $ — все не так хорошо. Девальвация и доллар по 95 рублей исправляет ситуацию

( Читать дальше )

Блог компании Mozgovik |Денежная масса и капитализация: кондуктор нажал на тормоза или порча монеты приостановилась?

- 06 октября 2023, 17:58

- |

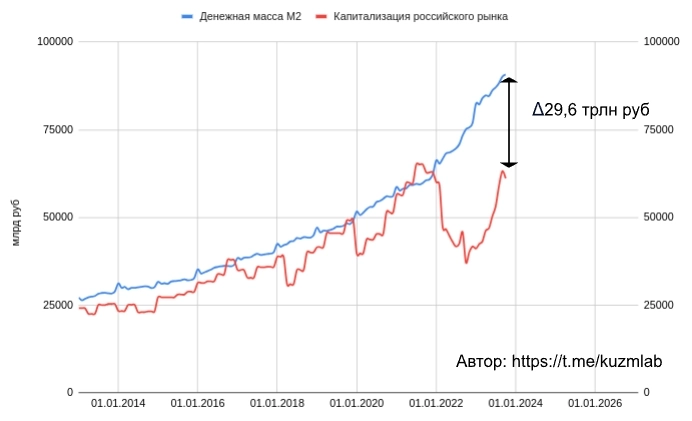

Вышли данные по денежной массе М2 от ЦБ, традиционно делаем диаграммы в сравнении с капитализацией российского рынка, дабы подтвердить ОСНОВНОЙ ТЕЗИС — чем больше денег в системе, тем выше капитализация компаний (причем важно не сравнение м2 с капитализацией, а динамика изменения денежной массы по месяцам)

В сентябре добавили всего 590 млрд рублей в денежную массу (м2 вырос с 90,1 трлн рублей до 90,7 трлн руб) — рост ставки делает своё дело, кредиты стали брать неохотнее + часть людей начало их гасить?

Капитализация публичных компаний упала на 2,1 трлн рублей за это время!

Разрыв почти в 30 трлн рублей, но при текущих условиях (СВО, высокие ставки) он никогда и не сойдется))

Цикличность никуда не делась, ЦБ охлаждает экономику от наводнения фантиков (необеспеченных рублей), еще и курс доллара по 100

( Читать дальше )

Блог компании Mozgovik |Башнефть: башкирский нефтяной мед со скидкой, дебиторкой в Роснефти и маржой безопасности

- 03 октября 2023, 10:18

- |

Башнефть — нефтегазовая региональная компания с интересной историей. Как и Татнефть, в 90-е, собственниками данной компании стало правительство Республики Башкортостан, потом мажоритарную долю взяла на себя АФК Система, потом были суды и деприватизации — в итоге контрольный пакет в 50% был куплен Роснефтью в 2016 году за 330 млрд рублей..

Напоминаю, что компания стоит сейчас так же 330 млрд рублей, т.е. Роснефть покупала в 2 раза дороже.

Давайте разбираться — есть ли инвестиционная идея в акциях по текущим, что происходит с Добычей и почему дивиденды опять могут составить 200+ рублей за 2023 год?

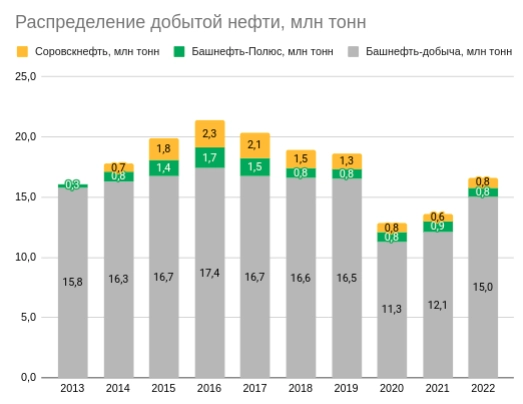

Начинаем, как всегда с добычи нефти — тут видно невооруженным взглядом истощение традиционных месторождений

В разрезе по месторождениям основная добыча все еще в Башкирии (сокращение ОПЕК+ было огромным). 2022 год взял по данным Росстата (есть данные только по республике), восстановление очень мощное (с марта 2023 года эту статистику перестали публиковать).

Переработка тоже на пике, хотя надо отметить ее современность — высокая глубина переработки и высокий выход светлых нефтепродуктов (что трансформируется в высокую прибыль сейчас)

Данные за 2022 год получены экспериментальным путем (по данным Росстата и прикидкам) — реальная цифра может быть иная

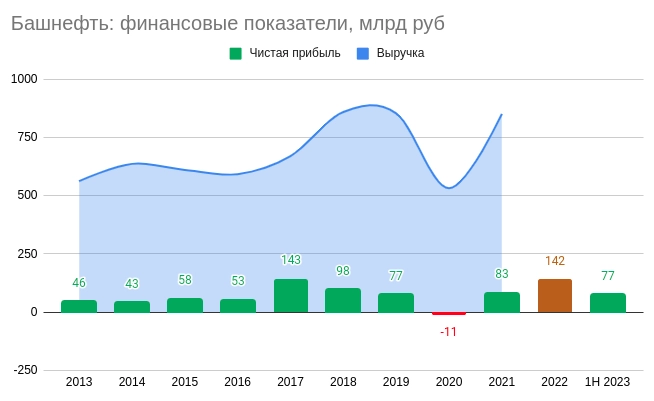

Выручка и прибыль выглядят следующим образом (прибыль за 22 год прибыль вычислена обратным способом, исходя из выплаченных дивидендов — сама компания результаты не раскрыла)

Операционная прибыль за 2022 год нам неведома, но за первую половину 2023 года увидели хорошие цифры

( Читать дальше )

Блог компании Mozgovik |Стоит ли продолжать держать Сургутпреф или дивидендная увертюра может плохо кончится?

- 01 октября 2023, 00:27

- |

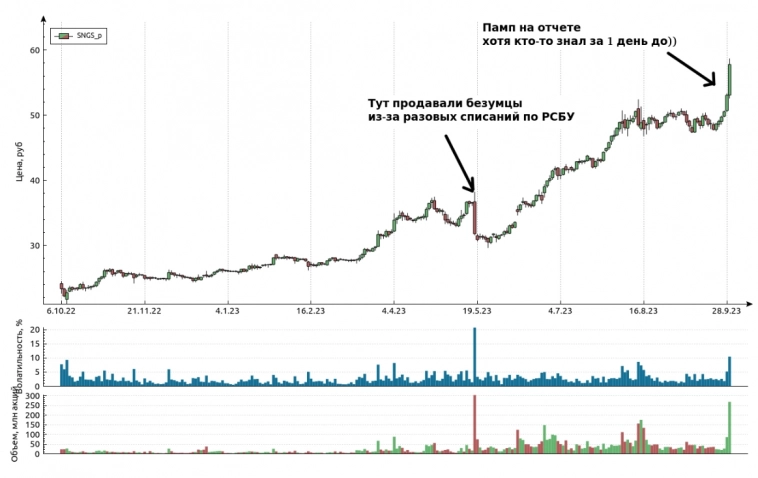

Вчера Сургутпреф вышел из сумрака с отчетом по РСБУ и МСФО — все довольные начали скупать акции (и обычку и преф). В целом, обе акции все еще дешевые, если вы инвестируете на длинном горизонте, близком к бесконечности.

Обзор отчета был тут: smart-lab.ru/company/mozgovik/blog/945938.php

Но иногда надо “забирать” фишки со стола и трезво смотреть на статистику и отношение к акциям Сургутнефтегаза. Долгое время в мозговике рейтинг по привилегированным акциям был 4 (аналог ПОКУПАТЬ) — снижаем его до 3 (держать), цена достигла справедливой оценки.

Давайте поясню.

Ранее был пост про “дивидендную увертюру в Сургутнефтегазе” и статистику закрытия дивидендных гэпов (комментарии рекомендую почитать!) — https://smart-lab.ru/company/mozgovik/blog/927367.php

Теперь несколько важных тезисов:

( Читать дальше )

Блог компании Mozgovik |Сургутнефтегаз раскрыл отчет: дивиденды идут по плану вместе с прибылью от переоценки

- 29 сентября 2023, 21:17

- |

Для нас такая прибыль не была неожиданностью — к фантазерам с идеей о пропаже кубышки всегда относился отрицательно, разбор компании как бизнеса был тут — smart-lab.ru/allpremium/?ticker%5B%5D=SNGS

Впринципе можно открывать Шампанское — или еще нет? Давайте разбираться. Дивиденд за первое полугодие составил бы 7,81 рубль на 1 акцию префа — уже хорошая доходность (впереди еще два Жирных квартал)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс